从 Me-too 到 BIC,中国创新药第 2 波

2023-01-09 精准药物 精准药物 发表于上海

国产创新药经历了从无到有、从起步到高潮,再到低潮盘整的发展阶段。 目前,国产创新药正处在一个关键分水岭之上。从第一波浪潮,即 me-too 类快速跟进创新,进入到第二波浪潮。

时代的车轮滚滚向前,创新药发展浪潮不可阻挡。

从 2015 年开始试点 MAH 制度,到 2018 年港股 18A 政策、2019 年科创板允许未盈利企业上市,再到如今面临的靶点同质化、资本寒冬。国产创新药经历了从无到有、从起步到高潮,再到低潮盘整的发展阶段。

目前,国产创新药正处在一个关键分水岭之上。从第一波浪潮,即 me-too 类快速跟进创新,进入到第二波浪潮,即新技术和 me-better。

这一过程中必然要经历的就是激烈内卷之下 me too 类创新泡沫消退的低潮期。不过翻越这个分水岭,真正有竞争实力的创新药企必将脱颖而出,带领中国创新药攀登新的高峰。

国产创新药发展历史级未来预期

资料来源:国盛证券研究所

资料来源:国盛证券研究所

第一波浪潮:

从无到有、Me-too 药物引领

国产创新药的第一波浪潮,「缘起」于 2015 年 11 月开始在全国十省市试点的药品上市许可持有人制度(MAH)。

MAH 制度给医药行业带来的直接影响,就是实现了药品的上市许可与生产许可「分离」,研究者可委托生产、减少自建产品线,大大鼓励了药物研发创新,同时也推动了「卖铲人」医药外包行业的快速发展。

之后,国家又在药物的研发、生产、上市等环节出台多项举措,并支持药物创新发展。与此同时,资本也在加速涌入创新药赛道。

特别是在港股 18A 和科创板允许未盈利企业上市的政策推动下,众多 Biotech 陆续上市。正是在政策和资本的双重推动下,国产创新药迎来第一波高潮。

只不过,由于受当时国内仿制药占比高、国内药企缺乏创新药研发经验、资金不足等医药环境制约,加之新药研发成本高、时间长、风险大,使得药企主要采用跟随式研发策略(Fast-follow),以研制 me-too 药物为主。

相较于 First-in-class,me-too 药物虽然是在原研药基础上的创新(对先导化合物进行结构修饰、优化,规避专利),但由于存在疗效相似、研发成功率高、制药成本低等优势,更符合当时我国药物研发水平低的环境。

第一波浪潮中的 me-too 药物,具体可分为大分子 me-too(PD-1 单抗、TNF-α 单抗等)和小分子 Me-too(埃克替尼、阿帕替尼等),其中脱颖而出的企业,主要是以恒瑞医药为代表的传统药企,以及君实生物、信达生物、贝达药业为代表的 Biotech。

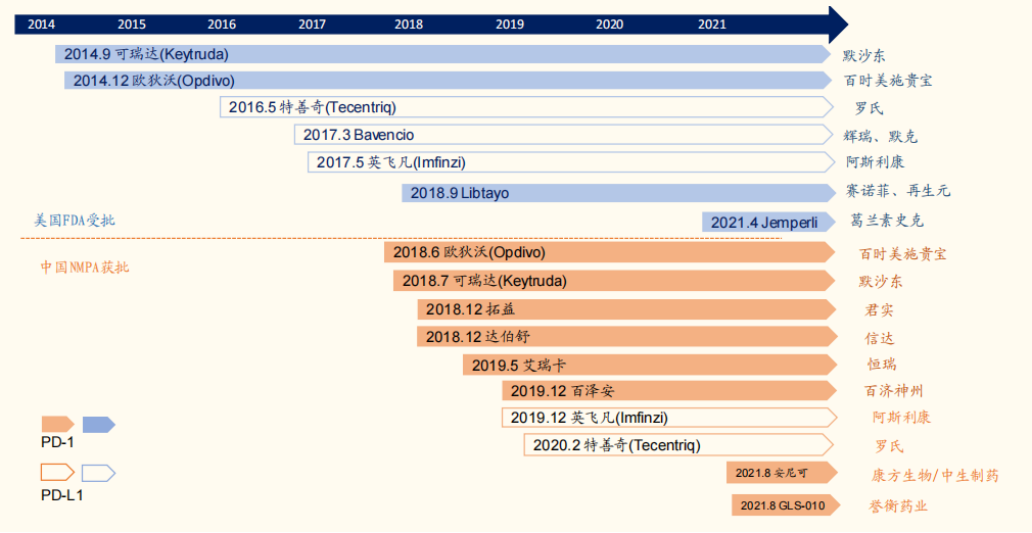

这其中尤以 PD-1 抑制剂为首,其研发热潮由默沙东 K 药带起。自 2014 年 K 药获 FDA 批准后,其潜在适应症之广、覆盖范围不断拓展,带领着销售额连攀高峰,2021 年度已经达到 171.86 亿美元的全球销售额。

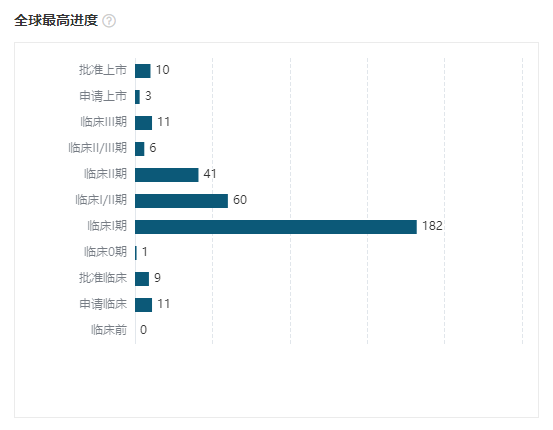

截图来自:Insight 数据库网页版(http://db.dxy.cn/v5/home/)

K 药和 O 药带领全球药企开启了肿瘤免疫疗法研发的序幕,中国企业自然不甘落后,无数新项目如雨后春笋一样接连诞生。以君实生物、信达生物、恒瑞医药、百济神州为首的 4 家先行者率先取得监管批准,让中国癌症患者正式进入了肿瘤免疫治疗时代。

小分子而言,贝达药业研发的 EGFR-TKI 抑制剂埃克替尼(凯美纳:registered:)于 2011 年 6 月获批,也具有划时代意义,也填补了我国小分子靶向抗癌药物的空白。

可以说,第一波浪潮中的佼佼者们为国内创新药开发做出了重要贡献。然而,me-too 类药物本身的特点,又意味着这些药物后续必将面临愈发激烈的市场竞争。

仍以 PD-1 为例,据 Insight 数据库显示,截至目前国内已获批 10 款 PD-1 单抗、4 款 PD-L1 抗体,在研管线更是不计其数,仅进入临床的单抗新药项目数就达到 70 个之多,同质化竞争趋于白热化。基于此,部分企业已经开始放弃项目,向更具回报性的下一代新药开始探索之路。

全球 PD-1/PD-L1 受批时间表 来源:Cancer Research Institute, 公司公告,国金证券研究所

来源:Cancer Research Institute, 公司公告,国金证券研究所

第二波浪潮迭起:

me-better、联合疗法&适应症拓展

不同的发展浪潮有不同的特征,会催生不同类型的公司,也会诞生不同创新层次的产品。

在第一波浪潮中,众多 Biotech 如雨后春笋般涌现出来,IND、NDA 品种数量大大增加。但随着热门靶点扎堆、me-too 药物同质化产品批量上市,以及资本泡沫的到来,国内药企陷入了第一波低潮期。

不过随着我国创新研发水平的逐渐提高和前期的技术、资金积累,具有高壁垒技术、差异化优势的传统药企和 Biotech 脱颖而出,更关注创新药的质量而非数量。如果说国产创新药的第一波浪潮是 me-too 药物的「集中营」,那么第二波浪潮的研发领域则更加多元,可谓「百花齐放,百家争鸣」。

这也正是目前国产创新药所处的阶段:第一波浪潮(创新 1.0:me-too 类快速跟进创新)与第二波浪潮(创新 2.0:me-better、联合疗法&适应症拓展和新技术)的分水岭。

创新研发不同类别和不同阶段的企业投资侧重点不同

资料来源:各公司创新药研发管线,国盛证券研究所

以创新层次为例,目前已有部分创新药企实现了从 Me-too 药到 Me-better 药,甚至到 Best-in-class 的跨越。

例如,贝达药业通过开展埃克替尼与一代 EGFR-TKI 产品吉非替尼的随机、双盲、多中心、头对头试验(ICOGEN 研究),证明了埃克替尼与吉非替尼对比,治疗效果非劣,不良反应发生概率更小,安全性耐受性更好,使得埃克替尼成为了 me-better 药物,而且是一代 EGFR-TKI 中的 me-best 药物。

同样地,在直接挑战标准疗法伊布替尼(强生和艾伯维共同研发)的头对头 ALPINE 试验中胜出的泽布替尼(百济神州),也真正展现了其 Best-in-class 底色,为国内和全球的市场拓展提供了有力证据。

除此以外,PD-1/PD-L1 单抗们对联合疗法的探索和对适应症的拓展,也是当下热门研发方向。联合疗法的优势使其有潜力解决 PD-1/PD-L1 药物单药治疗响应率低的问题,提高疗效。

据统计,2019 年 PD-1/PD-L1 的联用治疗方案数量就已经超过了单药治疗方案的 3 倍,并且不断增多。目前开展较多的联合疗法临床试验,联用对象以 TIGIT 抗体药物、VEGF/VEGFR 靶向药物或 CTLA-4 靶向药物等为首。

适应症拓展方面,百济神州日前刚刚在国内申报了第 12 项适应症,恒瑞的卡瑞利珠单抗也已经申报 9 项适应症。

新技术「百花齐放」:

双抗、ADC、CGT……

目前,国产创新药正逐渐迈入第二波浪潮,除了前文提到的 me-better、联合疗法和适应症拓展以外,双抗、ADC、基因和细胞治疗(CGT)等新技术同样是当下热门研发方向,而且还出现了形形色色的创新药企。

2022 年度成为双抗爆发之年

双抗领域方面,目前布局的药企大体分为三类:

一是此前已布局单抗药物并以合作引进方式搭建双抗平台的药企,例如信达生物、君实生物等;

二是拥有自研类双抗平台的 Biotech,例如康方生物、康宁杰瑞制药、友芝友生物等;

三是只开发相关技术,通过对外授权双抗技术平台或者提供相关服务获益的 CDMO 公司,例如药明生物、金斯瑞生物科技。

根据 Insight 数据库,目前全球已有 10 款双抗获批上市,其中 5 款都获批在 2022 年,使这一年真正成为了双抗药物的爆发之年。从国内而论,首款国产双抗新药诞生于康方生物之手。而安进的贝林妥欧单抗中国权益则归属于百济。

全球/境内外双抗获批趋势

截图来自:Insight 数据库网页版

另外,在研管线方面,截至 2022 年 12 月,全球共有 11 款双抗产品处于 Ⅲ 期临床,其中有 6 款产品的开发中出现了中国企业的身影,占比达到 55%。

其中,康宁杰瑞的 KN046(CTLA4 x PD-L1)、康方生物的依沃西单抗(PD-1 x VEGFA)、智翔金泰的 GR1801(狂犬病双抗)这 3 款由中国企业自主研发。而信达生物的 IBI318(PD-1 x PD-L1)、百济神州的 Zanidatamab(ZW25,HER2 D2 x HER2 D4)、再鼎医药的 Odronextamab(CD3 x CD20)则通过合作引进。

全球临床阶段双抗新药布局情况

截图来自:Insight 数据库网页版

ADC 研发热情持续高涨

从 ADC 赛道看,目前国内布局的药企也大体可以分为两类:一是通过并购、自研或 License in 等模式布局 ADC 管线的传统药企,例如恒瑞医药、华东医药、科伦博泰、百奥泰等;二是拥有自研类 ADC 技术平台的 Biotech,例如荣昌生物、乐普生物等。

根据 Insight 数据库,国内在研 ADC 管线数量靠前的企业为恒瑞医药、荣昌生物、乐普生物、百奥泰、石药集团等。不过,目前研发进度靠前的靶点主要集中在 HER2、TROP2、EGFR 等,其中以热门靶点 HER2 竞争最为激烈。

在这一靶点之上,以突出疗效数据引爆 ADC 赛道的 Enhertu(德曲妥珠单抗)已经在中国申报上市,而国产而言,首款 HER2 ADC 维迪西妥单抗已经率先出线,III 期临床中也有恒瑞、浙江医药、东曜药业的身影。

国内各企业在研 ADC 管线

来源:Insight 数据库,2022 年 6 月数据

另外,基因和细胞治疗(CGT)也是目前国内创新药企布局较多的领域,涉及传奇生物、药明巨诺、科济药业、复星凯特(复星医药与吉利德旗下公司 Kite 的合营企业)等。

根据药监局数据,截至 2021 年 3 月,我国 CGT 管线共有 953 个,其中 CAR-T 疗法有 418 个,占比最高(约 44%),其次为 CAR-NK 疗法、TCR-T 疗法等。不过,目前国内 CAR-T 疗法管线主要扎堆在 CD19 靶点,其次 BCMA、CD22 靶点布局也较多。

除了细胞治疗以外,国内也有部分药企进军基因疗法领域,例如人福医药、信立泰、天达康基因、博雅辑因等。

展望第三波浪潮:

全新靶点、First-in-class

经过前期的资金积累和研发水平的逐渐提高,国内已有部分创新药企拉开了第三波浪潮的序幕,也就是创新 3.0:全新靶点、First-in-class。其中,First-in-class(同类首创)是指同类治疗药物中具有新结构、新靶点、新机制的首个药物。

例如,专注研发原创新药的微芯生物,就拥有包括西达本胺(已上市)、西格列他钠(已上市)、西奥罗尼(临床 Ⅲ 期)和 CS12192(Ⅰ 期临床)在内的多个原创新药产品线;荣昌生物自主研发的双靶点新型融合蛋白泰它西普(RC18)、康方生物的 PD-1/CTLA-4 双抗药物卡度尼利单抗(开坦尼),都属于具有新机制、新靶点、新结构的 first-in-class 药物。

此外,还有部分药企涉猎研发小核酸药物(ASO、siRNA)、PROTAC(蛋白降解靶向嵌合体)药物、新型偶联药物(XOC、PDC、RDC 等)。

总结来看,国产创新药的研发水平正在不断提升,未来也将诞生更多创新层次高的产品,以及有能力研发出 BIC 药物甚至 FIC 药物的创新药企。我们期待着国内创新药企能够走出寒冬,走向世界。

参考资料:

1. 各公司财报、公告、官网

2. 《创新药行业实用投资手册 2021:持续进化中的中国创新药大时代》,国盛证券

本网站所有内容来源注明为“梅斯医学”或“MedSci原创”的文字、图片和音视频资料,版权均属于梅斯医学所有。非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源为“梅斯医学”。其它来源的文章系转载文章,或“梅斯号”自媒体发布的文章,仅系出于传递更多信息之目的,本站仅负责审核内容合规,其内容不代表本站立场,本站不负责内容的准确性和版权。如果存在侵权、或不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。

在此留言